J’ai réalisé quelque chose d’important pour vous tous qui avez des versements hypothécaires automatiques et qui aiment également rembourser automatiquement le capital supplémentaire chaque mois. N’oubliez pas d’ajuster le montant du remboursement automatique de votre prêt hypothécaire lorsque les taux changent.

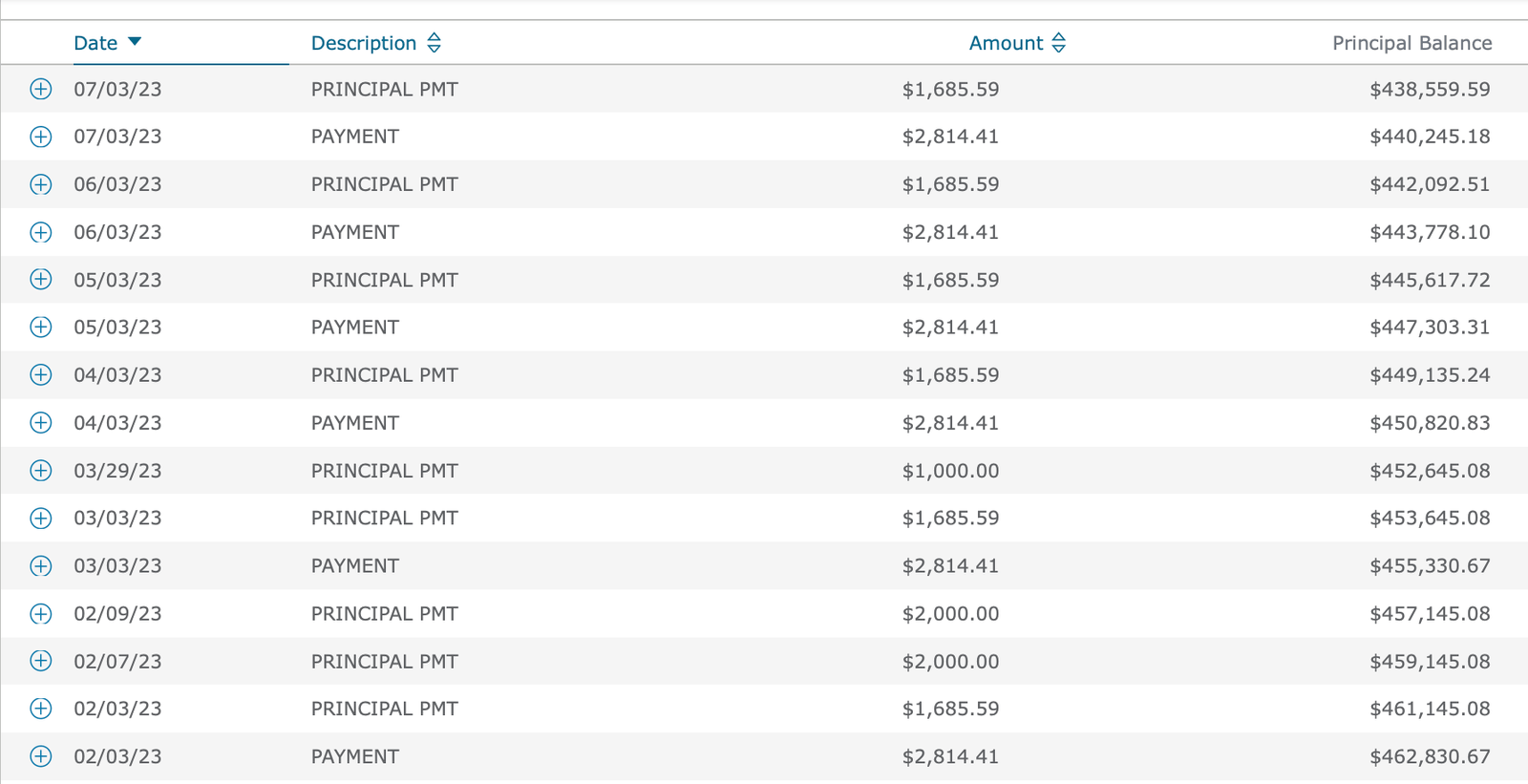

Lorsque j’ai refinancé un prêt de résidence principale en 2019, j’ai décidé d’obtenir un ARM 7/1 à 2,625% sans frais. J’avais obtenu un ARM 5/1 lorsque j’ai acheté la maison en 2014 pour 2,875% et je voulais refinancer avant la réinitialisation du taux. Bonne chose que j’ai faite!

Étant donné que j’ai un ARM, j’aime toujours payer un capital supplémentaire à chaque versement hypothécaire. Ainsi, au lieu de faire le paiement hypothécaire régulier de 2 814,14 $, j’ai décidé de payer 4 500 $ automatiquement chaque mois.

4 500 $ est un joli nombre pair qui rapporte 1 685,59 $ de plus au principal. Ce montant s’ajoute aux 1 847 $ (augmente chaque mois) qui vont déjà au capital du paiement hypothécaire de 2 814,14 $. Pas mal puisque le taux hypothécaire est si bas.

Non seulement j’aime contracter des dettes bon marché pour vivre un meilleur style de vie, mais j’aime aussi le sentiment de rembourser mes dettes. Rembourser automatiquement le capital supplémentaire chaque mois garantit que je fais des progrès financiers, même si je n’ai rien fait d’autre.

Au fil du temps, les économies forcées supplémentaires résultant du remboursement de plus de capital s’additionnent ! Un gagnant-gagnant!

Pourquoi il est important d’ajuster votre versement hypothécaire automatique

En examinant mon historique de versements hypothécaires depuis 2019, j’ai toujours payé 4 500 $ depuis le début.

La plupart des gens ne paient que le montant de l’hypothèque chaque mois, mais pas moi. Et peut-être pas ceux d’entre vous qui aiment accélérer le remboursement de leur dette également.

Cependant, depuis 2019, les taux hypothécaires ont augmenté grâce à la pandémie, aux mesures de relance gouvernementales, aux problèmes de chaîne d’approvisionnement et à la vigueur de l’économie. Depuis 2021, j’ai également écrit des articles tels que :

En d’autres termes, même si je recommandais de ne pas rembourser davantage pour une hypothèque dans un environnement de taux hypothécaire élevé, de taux d’intérêt élevé, d’inflation élevée et de courbe de rendement inversée, je faisais exactement cela !

En tant que personne fière d’agir conformément à mes convictions, j’ai été surpris d’apprendre que j’avais raté cette décision financière. Dès que j’ai réalisé mon incohérence, j’ai appelé la banque et leur ai fait baisser mon paiement de 4 500 $ à 2 814,14 $.

Rembourser le principal supplémentaire lorsque la courbe des taux est inversée n’est pas optimal car vous réduisez la liquidité face à une récession potentielle. Si les mauvais moments reviennent, vous voulez autant de flux de trésorerie et de liquidités que possible pour survivre.

Rembourser le principal supplémentaire est également sous-optimal lorsque les rendements des bons du Trésor et l’inflation sont élevés. Vous pourriez gagner un meilleur rendement sans risque et l’inflation rembourse déjà la dette pour vous.

Pourquoi j’ai raté la baisse de mon versement hypothécaire

Avec plus de 40 comptes financiers à gérer, il est facile de passer à côté de certaines choses. J’ai mis en place des paiements automatiques pour tout afin d’éliminer les paiements manquants. Mais l’inconvénient est qu’il m’arrive parfois de ne pas ajuster mes paiements lorsque les conditions changent.

Plus votre valeur nette est compliquée, plus vous manquerez de choses. C’est pourquoi il est important de suivre avec diligence votre valeur nette à l’aide d’Empower ou d’un autre outil de gestion de patrimoine gratuit. Avoir au moins un bilan financier trimestriel, voire mensuel, est important.

Avantages du paiement automatique et du remboursement de la dette supplémentaire

Payer 1 685,59 $ de plus sur le principal pendant 48 mois (80 908,32 $) n’est pas la fin du monde. J’ai maintenant 80 908,32 $ de dette hypothécaire en moins pour cette propriété. J’ai accéléré le temps nécessaire pour rembourser complètement l’hypothèque de plusieurs années.

Cependant, de mars 2022 à août 2023, j’aurais pu gagner un rendement garanti de 4 % à 5,5 % en bons du Trésor. Ce rendement se compare favorablement au rendement de 2,625 % que j’ai réalisé en remboursant la dette.

Il y a aussi un autre avantage à rembourser une hypothèque à taux immobilier négatif. Et c’est économiser de l’argent sur un marché baissier potentiel. Les versements supplémentaires sur le capital hypothécaire que j’ai effectués en 2022 m’ont évité une perte d’environ 20 % plus les 2,625 % de frais d’intérêts hypothécaires.

Si je n’avais jamais pensé à ajuster le paiement automatique de mon hypothèque, tout irait bien. J’aurais simplement un solde principal inférieur en 2026, lorsque mon ARM se réinitialisera.

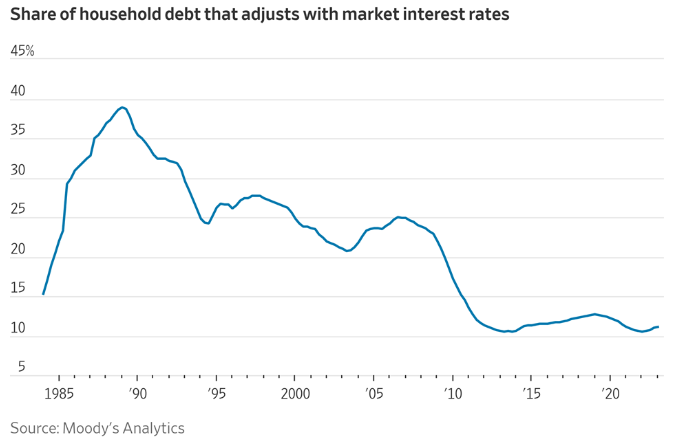

Je sais qu’environ 11% seulement des détenteurs d’hypothèques ont un ARM. Cependant, si vous obtenez un ARM pour économiser de l’argent, vous pourriez être plus enclin à rembourser votre prêt hypothécaire plus rapidement. Avec une hypothèque fixe de 30 ans, il n’y a aucun sentiment d’urgence à payer un supplément pour le principal.

Il est préférable d’arrêter automatiquement de rembourser le capital supplémentaire chaque mois lorsque les taux sont élevés et que la courbe de rendement est inversée. Par conséquent, la conclusion logique est de recommencer à rembourser le capital supplémentaire lorsque les taux sont bas et que la courbe des rendements est en pente ascendante.

Plus précisément, je recommencerais automatiquement à rembourser le principal supplémentaire lorsque les rendements des obligations du Trésor sont égaux ou inférieurs à votre taux hypothécaire. Plus le rendement des obligations du Trésor est inférieur à votre taux hypothécaire, plus vous souhaitez rembourser le capital supplémentaire.

Un autre moment pour commencer automatiquement à rembourser le principal supplémentaire est lorsque votre flux de trésorerie et le montant de votre épargne sont solides et que vous ne savez pas où investir l’argent supplémentaire. En cas de doute, remboursez vos dettes.

Nous gagnerons, économiserons et investirons plus si nous le voulons

Un dernier point à retenir de cet article est que la plupart d’entre nous prendrons rationnellement des mesures pour améliorer nos finances si nous en avons besoin. Par conséquent, je ne m’inquiéterais pas trop d’être bloqué financièrement en permanence.

J’ai trouvé cette inadéquation des versements hypothécaires parce que j’étais motivé à trouver d’autres moyens d’améliorer les flux de trésorerie. Nous sommes en train d’acheter une autre maison. De plus, il existe un potentiel pour une autre récession.

En conséquence, j’ai passé en revue toutes nos dépenses et j’ai réalisé que c’était la seule dépense qui pouvait libérer une quantité importante de flux de trésorerie (20 227 $/an). J’ai aussi pensé à reprendre le travail pour augmenter mes revenus et réduire les dépenses de santé.

Si je n’avais pas ressenti le besoin d’augmenter nos finances, je n’aurais probablement pas fait le lien avec ce trop-perçu hypothécaire. J’aurais éventuellement réduit mon trop-payé hypothécaire si je me trouvais dans une crise de trésorerie.

Si nous avons besoin de plus d’argent, nous trouverons un moyen d’économiser davantage, de réduire les coûts et/ou de gagner plus. À long terme, tout est rationnel en ce qui concerne nos finances.

Questions et suggestions des lecteurs

Payez-vous un capital supplémentaire par le biais de vos versements hypothécaires automatiques ? Si oui, combien décidez-vous de payer en plus ? Avez-vous pensé à réduire vos versements de capital supplémentaires une fois que les taux sans risque ont dépassé votre taux d’intérêt hypothécaire? Essayez-vous d’améliorer vos flux de trésorerie en raison d’une autre récession potentielle ?

Si vous magasinez pour un prêt hypothécaire, consultez Credible, un marché hypothécaire où vous pouvez trouver des taux préqualifiés personnalisés. Credible a une poignée de prêteurs sur sa plateforme en concurrence pour votre entreprise.

Écoutez et abonnez-vous au podcast The Financial Samurai sur Apple ou Spotify. J’interviewe des experts dans leurs domaines respectifs et discute de certains des sujets les plus intéressants sur ce site. S’il vous plaît partager, noter et évaluer!

Rejoignez plus de 60 000 autres et inscrivez-vous à la newsletter gratuite de Financial Samurai et aux publications par e-mail. Financial Samurai a débuté en 2009 et est aujourd’hui l’un des plus grands sites de finances personnelles indépendants.

Vous pouvez lire l’article original (en Angais) sur le sitewww.financialsamurai.com